【2022年12月度】 防衛・諜報関係ソフトウェア会社 パランティア テクノロジーズ Palantir Technologies Inc(PLTR)の最新投資判断記事を読んできたので紹介します!

パランティア テクノロジーズ

Palantir Technologies Inc(PLTR)

今回は防衛・諜報関係ソフトウェア会社の米国アナリストの投資判断記事の紹介です!!

![TipRanks [12月12日現在]](https://static.seekingalpha.com/uploads/2022/12/11/49513514-1670821021264995.png)

この記事では、PLTR は依然として過大評価されている会社であり、その評価は高い将来の期待と力強い売上高の伸びにのみ基づいているという私の弱気な主張を依然の記事と同様に繰り返しますが、その一方で最近はこの主張は弱くなっているのも事実です。

しかし、年初来で 61% 下落した後でも、現在ではまだPLTR の購入はお勧めしません。

なぜそう思うのか?

まずは、PLTR の良いニュースから始めましょう。

同社は素晴らしいペースで新しい商用契約を結び続けており、ここ数か月でBeckett Collectibles、Hertz、Crisis24などの名前が顧客ベースに追加されています。

FDAとの近代化・自動化作業の拡大やCDCとの新たなパートナーシップなど、同社にとって他のポジティブなニュースは言うまでもありません。

Palantir はまた、最近の四半期収支報告で、「IDCは、Palantir を世界第 1 位の AI ソフトウェア プラットフォームとしてランク付けした」と述べ、「Forrester ( FORR ) は、Palantir を人工知能および機械学習プラットフォームのリーダーとして挙げた」と述べました。

またPLTR の米国政府事業の予想を上回る業績は、2022 年第 3 四半期の同社の予想を上回る収益の主な理由でした。今後、Palantir Technologies の米国政府事業は、予想を上回る成長を遂げる可能性があるという兆候があります。第一に、PLTR は 2022 年第 3 四半期に米国政府事業の TCV または総契約額で 10 億ドル相当を報告しました。

PLTR を長い間分析してきた結果として、そのようなニュース記事は、「新しい契約 = 新しい収入源」と感じ、ポジティブに聞こえますが、実際には必ずしも近い将来の会社の利益につながるとは限りません。

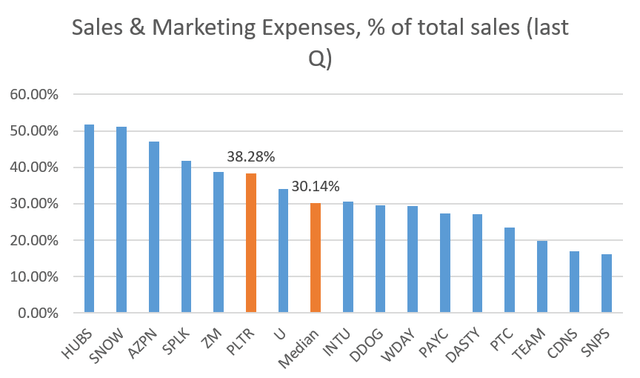

IRやPR に関して、Palantir は非常にうまく機能しています。実際、PLTRは売上高の 38% 以上を販売およびマーケティング費用に費やしており (2022 年 9 月 30 日現在)、前四半期より 2.5% 増加しています。他の SaaS (Software as a Service) 企業の中央値を上回っています。

YChartsに基づく著者の作品

次々とニュースが発表され、強気の投資家は、たとえ 20 ドル以上で株を購入したとしても、自信を持って長期ポートフォリオで株を保有し、将来のどこかで最高の結果が得られることを期待しています

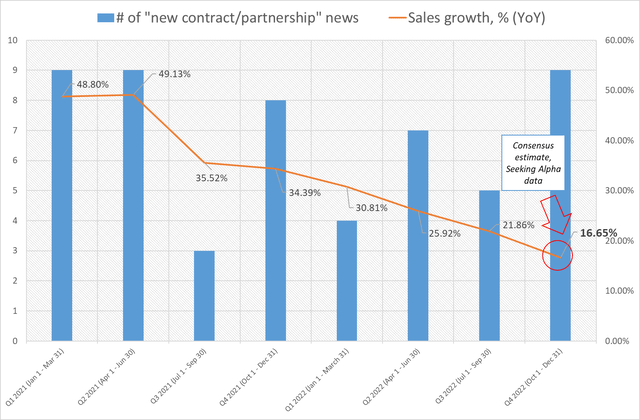

私は、新しい契約やパートナーシップ契約に関するポジティブなニュースの数が、会社の収益の実際の成長とどのように相関するかを確認することにしました。

筆者計算、Seeking Alpha データ

2022 年第 4 四半期はまだ終わっていませんが、ポジティブなニュース (新しい契約やパートナーシップに関するニュース) の量は、Q4の2か月が経過した時点で過去2年で最高となっています。

会社が署名するすべての新しい契約またはパートナーシップは、長期的な収益につながり、受注残高を生み出します。つまり、通常、前向きなニュースが会社の損益計算書にすぐに反映されるわけではありません。したがって、お気づきかもしれませんが、四半期のこのようなポジティブなニュースの量は、その会社が報告する成長の種類とは強く相関しません。しかし、PLTRは長年にわたって比較的高い収益基盤を築いてきたため、全体的なバックログにもかかわらず成長が停滞しています。これが、すべての前向きなニュースにもかかわらず、アナリストが収益の成長が2022年第4四半期に停滞し続けると見ている理由です。

++++++++

以下に過去の財務結果のグラフを載せておきます。

Revenue 収益 Earnings 利益 Profit margine 利益率

Assets 資産 Liabillties 負債

資産はどんどん増え続けており、負債は少なくなっていっていることがわかります。

ここ1年は利益が伸びておらず、決算でミスを連続していることがわかります。

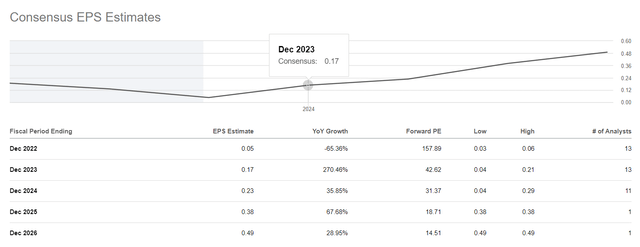

しかし同時に、アナリストはEPS予測を直近で9回中8回引き上げており、同社は2023年度にEPSを270%増加させると主張しています(1株あたり5セントから17セントに)

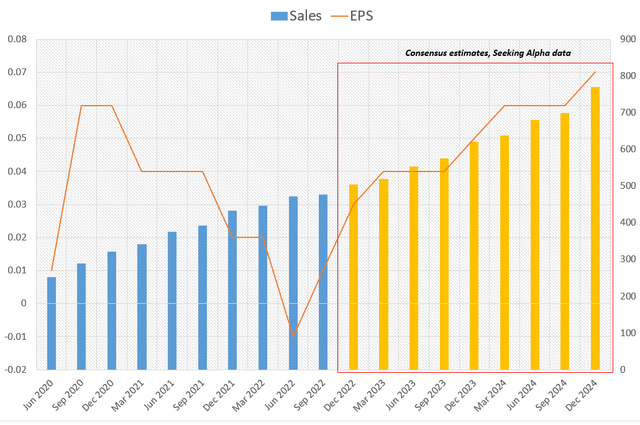

アルファ日、PLTR、収益予測を求めています

↑今後4年の利益予想と収益成長予想

この予想の達成は難しいと思います。今年と来年の収益の伸びが非常に鈍いのに、アナリストはEPSが厳密に直線的に成長すると信じています . このような予測が外れている理由を理解するには、過去を見る必要があります。これは将来へのガイドではありませんが、会社がどのように同じように成長する機会を持っていたかを評価することを可能にします。はるかに穏やかなマクロ条件ですが、何らかの理由でそうではありませんでした。

Seeking Alpha に基づく著者の計算

↑著者の今後2年間の収益と利益の予想

次の四半期から一晩でこれを変更する正当な理由がわかりません。GAAP 会計ベースでは、PLTR は依然として非常に不採算の会社であり、EBIT マージンは -13% (前四半期は -8.8%) で、EPS は -0.06 ドル (対 2021 年第 3 四半期は -0.05 ドル) です。会社がこれほど短期間 (わずか 2 年) でこれほど早くキャッチアップできるシナリオは見当たりません。

バリュエーションはまだ良好なリスクと報酬のプロファイルを提供していません

Palantir に関する私の最新の記事を読んだ場合は、1 株あたりの「比較的公正な」価値をどのように計算したか覚えているでしょう。私の SOTP モデルに慣れていない場合は、このリンクでよく理解することをお勧めします。

要するに、Sum-Of-The-Parts 評価モデルを更新しました。これは、さまざまな Palantir の同業他社 (両方の事業セグメント) の価格対売上高の倍数を、来年 (2023 年度) の予測収益成長率と比較することに基づいていました。 )。予想される成長率の観点から会社の倍数を表現することにより、収益ベースの評価が、収益成長の何パーセントがストリートによって値付けされたかにどれだけ依存するかについての大まかなアイデアが得られます。

前回は、Palantir が「比較的公正」に評価されていることを示唆するモデル結果を得ました。そのフォワーディング価格収益率は、WS のアナリストが 2023 年に予想される収益成長率とほぼ一致していました。その論文が発表されて以来、PLTR は約 7% 下落していますが、同社の状況はわずかに悪化しています

(スマホの方は横スクロールをお願い致します)

| Government = | 42.68% | |

| Company name | P/S (FWD) | Sales growth FY2023, YoY |

| Booz Allen Hamilton (BAH) | 1.516 | 9.33% |

| Science Applications International Corp. (SAIC) | 0.795 | 2.69% |

| Leidos Holdings (LDOS) | 1.021 | 5.05% |

| CACI International (CACI) | 1.069 | 6.53% |

| L3Harris Technologies (LHX) | 2.451 | 3.90% |

| HEICO Corporation (HEI) | 8.518 | 14.30% |

| Curtiss-Wright Corporation (CW) | 2.549 | 5.51% |

| Average | 2.560 | 6.76% |

| Commercial = | 57.32% | |

| Company name | P/S (FWD) | Sales growth FY2023, YoY |

| Tyler Technologies (TYL) | 7.259 | 8.00% |

| Verint Systems Inc. (VRNT) | 2.694 | 2.44% |

| Splunk Inc. (SPLK) | 4.129 | 29.82% |

| Cognizant Technology Solutions Corp. (CTSH) | 1.55 | 4.12% |

| Alteryx (AYX) | 3.815 | 16.76% |

| Snowflake (SNOW) | 22.64 | 68.37% |

| Average | 7.01 | 21.59% |

| Gov's P/S per 1% sales growth | 37.88 | |

| Com's P/S per 1% sales growth | 32.50 | |

| Palantir's Gov growth, FY2023, YoY | 18.33% | |

| Palantir's Com growth, FY2023, YoY | 23.30% | |

| implied PLTR's FWD P/S | 7.30 | |

| vs. current P/S (FWD) | -6.05% |

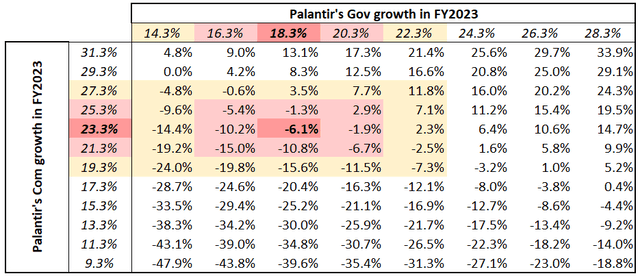

著者の仕事、感度表分析

会社の成長が 2 つのビジネス セグメント (政府および商業) で同時に 2% 高い場合、PLTR は約 11.8% 過小評価されます。ただし、実際の売上成長率が 2% 低い場合 (これも 2 つのセグメントで同時に)、過大評価は 2 倍以上 (約 24%) になります。したがって、リスクと報酬のプロファイルに関して、状況は PLTR にとって良くありません。

.jpg)

.webp)