アナリスト推奨のリチウム銘柄の頂点 アルベマール Albemarle Corporation ( NYSE: ALB ) の2022年11月の、米国アナリストによる投資判断記事の紹介!

アルベマール Albemarle Corporation

( NYSE: ALB )

アルベマール コーポレーションは、エンジニアリングされた特殊化学品を世界中で開発、製造、販売しています。リチウム、臭素、触媒の 3 つのセグメントで運営されています。

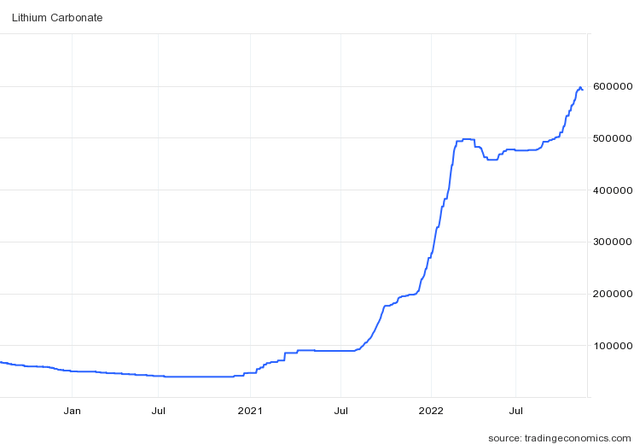

特殊化学品を開発する Albemarle Corporation ( NYSE: ALB ) は、昨年から始まったリチウム価格の急騰の恩恵を受けています。

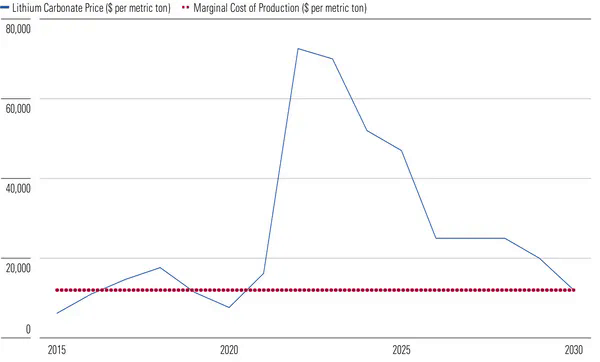

炭酸リチウムは、2020 年の10 倍価格を超えて、現在も記録的な高値付近にとどまっています。

↑炭酸リチウムの価格の推移のグラフ

この価格の急上昇により、Albemarle は、建設を終えて運転を開始したばかりのプラントに多額の設備投資を行っているにもかかわらず、2022 年にプラスのフリー キャッシュ フローを得ることができます。

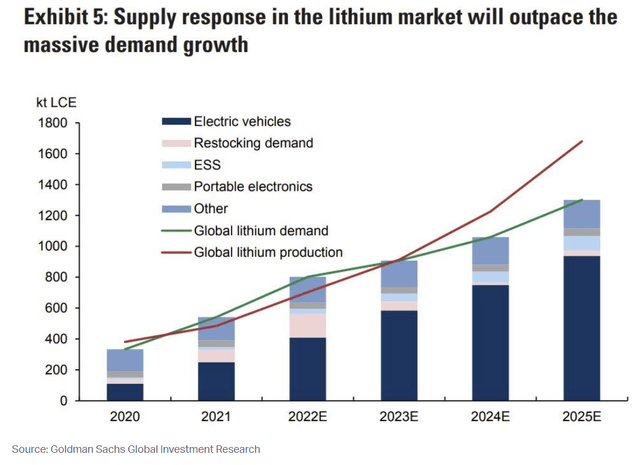

11 月初旬に決算を発表した後、株価は過去最高の約 334 ドルまで急上昇しましたが、先週は値下がりし始め、決算後の上昇のほぼすべてを打ち消しました。この減少は、2023 年に中国からの需要が低下するという噂と、2023年以降は供給が需要を上回り、2025 年までにさらに拡大するというゴールドマン サックス ( GS ) の予測によるものです。

↑緑折れ線が需要 赤折れ線が供給量を表しています。

この反転は、過去数年以上リチウム市場を追ってきた人にとっては恐ろしく見えます。2017 年後半にピークを迎えた後、生産者が初期の需要急増に対応して生産量を拡大し始めたため、パンデミックが始まる前であっても、炭酸リチウムの価格は次の数年間で 70% 下落しました。

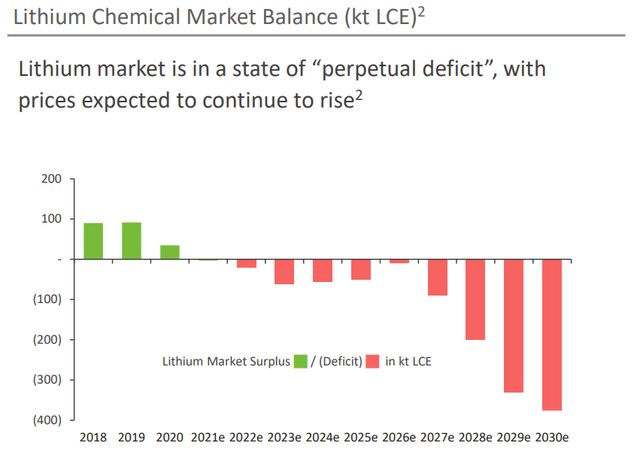

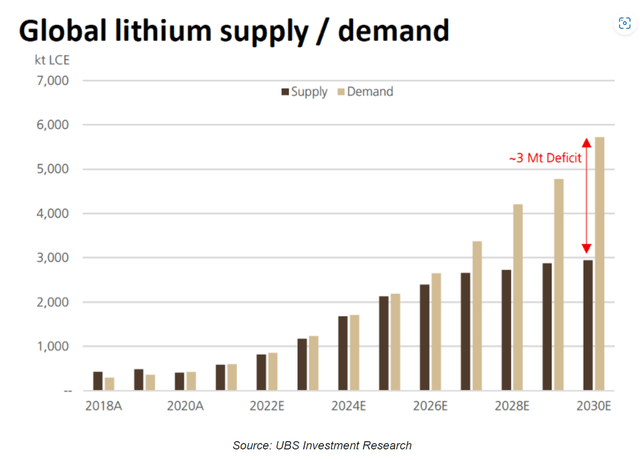

さらに先を見ると、アナリストは 2030 年までに再びリチウムの供給不足が拡大すると予測しているため、生産量の余剰は短命に見えます。マッコーリーの昨年の予測では、2030 年には 40 万トンのギャップが生じると予想されていますが、 UBSは 300 万トンものギャップがあると予測しています。

UBS

需要と供給の予測におけるこの変動性により、アルベマールの将来のキャッシュ フローを見積もり、株価を予測することが困難になります。

私が言えることは、供給不足がそれほど大きい場合、前四半期の記事でモーニングスターから示した価格予測は、ほぼ確実に悲観的すぎるということです. その予測では、リチウム価格は 2030 年までに生産の限界費用まで下がり、1 トンあたり約 12,000 ドルと見積もられています。

明けの明星

↑2030年までのリチウム価格の予想

将来のリチウム価格設定が非常に不確実であるため、株価を評価するときは、将来について最善の見積もりを行うだけでなく、現在の株価を正当化する条件を確認したいと考えています. Albemarle のこの演習を行うと、2025 年以降のリチウム価格が 25,000 ドル/トン前後に維持されるとしても、株価は割高に見えます。キャッシュフローのほとんどは遠い将来のものであるため、低金利は株式をより魅力的に見せることにもなります。

出来高と価格の仮定を拡張する

前四半期、私は Albemarle の 2026 年までの収益をモデル化しました。同社は既に建設を完了し、チリとオーストラリアの新しい施設で立ち上げ段階を経ており、2023 年にはそれらから販売可能な製品を生産する予定です。また、今後数年間で、同社は、ネバダ州の Silver Peak を拡張するだけでなく、Kemerton でさらに 2 つのユニットを完成させ、中国の Meishan に新しい水酸化リチウム工場を完成させる予定です。

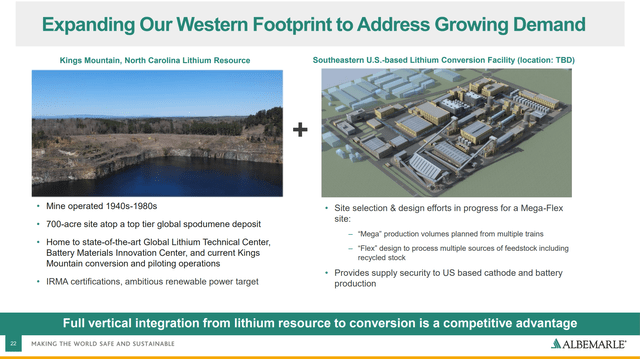

2030年を見据えて、チリとオーストラリアで追加のユニットが完成する予定です。Albemarle は、ノースカロライナ州の鉱山を再開し、米国南東部に変換能力を追加して、リサイクル材料を含む柔軟な供給源を処理することを計画しているため、次の大きな拡張は米国で行われます。

これらすべての拡張により、Albemarle は 2030 年までに年間 400 kt のリチウムを生産する予定です。

Albemarle は前回の決算発表で 2022 年に 33 億ドルから 35 億ドルのガイダンスを提供しました。これは、1 トンあたり約 44,000 ドルの年間平均リチウム価格に相当します。

これは現在のスポット価格の半分強ですが、年初の低価格と、Albemarle が顧客を長期の交渉価格からよりインデックスベースの価格に移行させていることを考慮に入れています。2023 年の場合、私は 60,000 ドル/トンを使用しています。これは、前四半期に使用された数値と上記のモーニングスター チャートから 10,000 ドル下がっています。これは、前述の中国の減速を反映したものです。2024-26 は、前四半期の仮定と上記のモーニングスターのチャートに従います。ただし、2026 年以降は、価格を 12,000 ドルまで下げるのではなく、1 トンあたり 25,000 ドルのままにします。供給不足がいくつかの予測が示すほど大きい場合、

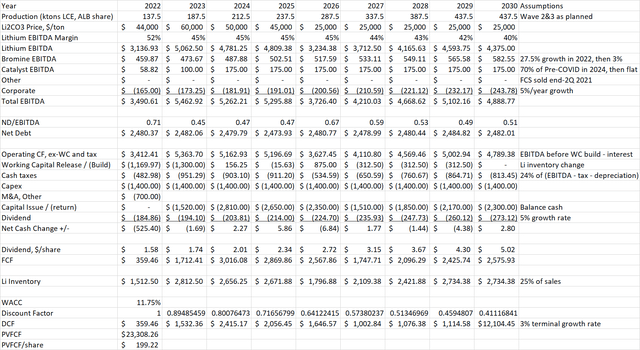

バックエンド負荷の成長を考えると、現在の EBITDA や FCF の倍数を見るよりもDCF分析の方が有用なので、私は現在、その手法を評価に使用しています。

DCF法は、対象事業の営業活動から生じる評価基準日以降の「FCF(フリー・キャッシュ・フロー)」を「WACC (当該キャッシュ・フローのリスクを反映した割引率)」を用いて現在価値に割り引き、事業価値を算定する方法です。

11.75% の割引率を使用しています。これがGuru Focusでどのように計算されたかを見ることができます。これは、あなたが見慣れているよりも高い WACC ですが、無リスク率が現在約 3.75% であることを忘れないでください。ALB 株のベータ値も 1.5 前後でかなり高いです。

上記のリチウム価格と生産量に加えて、Albemarle がコストの高いソースから新しい生産の一部を得たため、10 年の後半に EBITDA マージンが 45% から 40% に減少したことも織り込みました。臭素と触媒は、小規模ではありますが、会社の重要な部分を占めています。臭素は年率 3% で増加し、触媒は 2023 ~ 24 年にやや回復し、その後は横ばいで推移します。最後に、2030 年以降、会社全体のキャッシュ フローは最終的に 3% の割合で増加します。

作成者スプレッドシート

これらの仮定に基づいたアルベマールの割引キャッシュ フロー (「DCF」) 評価による株価は 199 ドルで、現在価格より37%割高なことを表しています。

Albemarle は、リチウム価格の想定によって大きく変動する可能性があるため、この評価に基づいて必ずしも売りとは言えません。条件をリチウム価格が2026 年から 2030 年にかけて 1 トンあたり 35,000 ドルに変更すると、1株あたり276 ドルとなり、現在の株式の取引状況とほぼ同じになります。あるいは、リチウム価格を 25,000 ドルのままにして、WACC を 2.5% 下げて 9.25% にすると、1株あたり277 ドル/株となります。

【総括】

Albemarle は、2020 年代の後半に 25,000 ドル/トンで安定するリチウム価格の最新の予測に基づいて、20 億ドルから 30 億ドルの範囲の年間フリー キャッシュ フローを生み出すことができます。これは、2030 年までに発行済み株式の約半分を買い戻すのに十分なフリー キャッシュであり、配当を年間 5% ずつ増やします。それでも、割引率が 11.75% の DCF モデルを適用すると、株式の公正価値は約 30% 下落します。

Albemarle の株価はリチウム価格によって大きく変動し、石油企業に似た株価の動きをします。今後も最新の情報を得ながら、この素晴らしい企業に投資をしていくべきです。

読んでくださりありがとうございました!!